如果金融危机爆发,这些品种恐将大跌!

究竟是不是经济危机,市场上现在依然充满着争议,有人认为只是病毒在海外的蔓延造成的恐慌,而病毒很快就会过去了,那个时候恐慌情绪会得到修复,股市和商品可能出现强烈反弹修复,所以这部分人已经准备好了抄底,我看周末有的群里已经开始准备大肆抄底, 尤其是周五夜盘美股深V拉回来,更给了这些人信心。

也有人认为本来全球经济就增长乏力,美国老百姓的钱都到了股市里,美股有很大泡沫,欧洲老百姓都把钱放在债券里,

我们不去争论哪种观点正确,因为每个人都有自己的判断,而且每个人的判断也会随着情况的变化而发生改变,我们就按照你的假设,爆发金融危机乃至经济危机的情况,这是我们下面选择品种的前提假设。

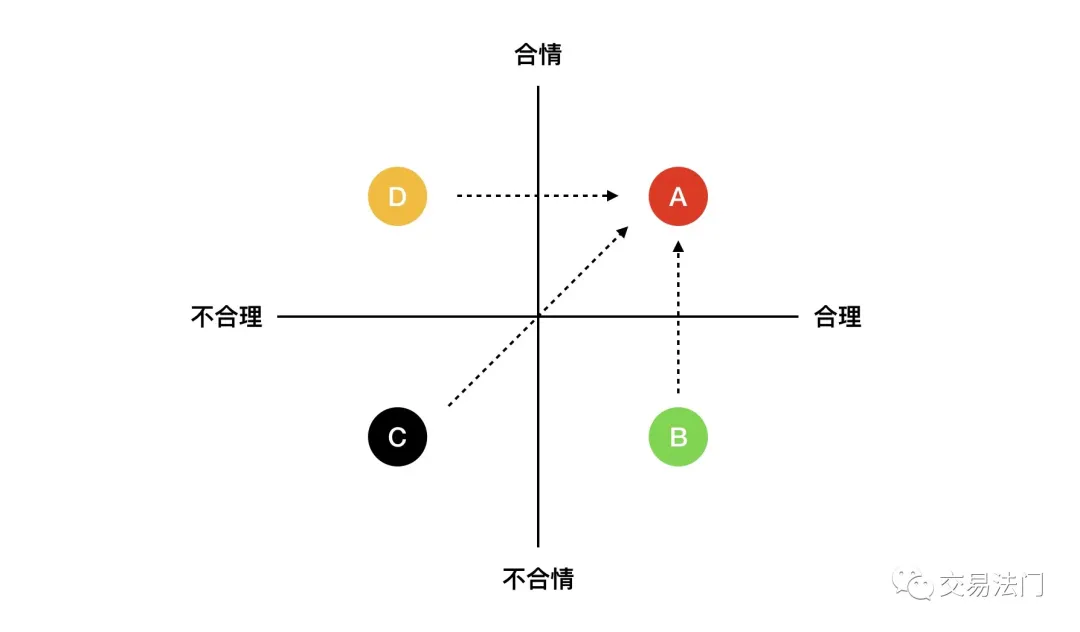

01 情理四象限

当我们面对问题时,首先要有自己的思路和方法,然后才能去解决问题。早年间刘福厚老师做期货的时候,有一个经典的理念:寻找事物的不合理性。再结合着你的前提假设,爆发金融危机的情况下,我们利用二维四象的方法来看一下如何去对不同的商品进行分类。

我们把事物分为合理和不合理,把当下的情景分为合情和不合情,从而得到一个合情合理四象限,每个象限内都有不同的品种,然后我们看一下这些品种的特征以及最后的发展路径。

A类品种是合情合理,受疫情影响恐慌情绪蔓延而下跌是合情,同时自身供大于求、库存较高、期货升水而下跌是合理,所以这类品种下跌非常流畅。不过这类品种现在面临的问题是短期价格下跌过于凶狠,价格处于历史较低的位置。

B类品种是不合情合理,受疫情影响恐慌情绪蔓延不但没有下跌反而上涨是不合情,但是自身供不应求、库存偏低、期货贴水而上涨是合理,在大部分品种都下跌的情况下,有些资金有配置多头的需要,往往去配置这类品种,从而导致这类品种不但不跌,反而上涨,变成了对冲或者避险品种了。但如果这类品种本身不具有避险属性,这种不合情合理的上涨往往是徒劳无功,最终会补跌,变为D类品种,当然再拉长周期来看,最终会变为A类品种。

C类品种是不合情不合理,受疫情影响空幻情绪蔓延不但没有下跌反而上涨是不合情,同时自身供大于求、库存偏高、期货升水,这类品种上涨地莫名其妙,市场多头有可能犯了重大错误,找了基本面较差的品种,逆势拉涨,这种品种上涨就是送人头的,不过也比较少见。

D类品种是合情不合理,受疫情影响恐慌情绪蔓延而下跌是合情,但是自身供不应求、库存较低、期货贴水而下跌时不合理,这类品种极有可能是因为疫情恐慌情绪的影响而错杀的品种,一旦疫情得到控制了,恐慌情绪消失了,D类品种会最先反弹到其合理的价格水平。

拉长时间来看,一切情况最终都会变为A类品种,即变为合情合理,用经济学的角度来说,这叫均衡,有物理学的角度来说,这叫相对静止。B、C、D类品种都是非稳态的,最终必定要回归稳态,即A类属性。我们要赚的钱,就是B、C、D类品种变为A类品种过程中的钱。

需要注意的是,情况在不断发生变化,所以原来的合情后来可能变为不合情,同样商品的基本面也在不断变化,所以原来的合理后来可能变为不合理,并不是说合情与合理的状态就一直是那样,而是也会发生变化的。

02 关于品种的选择

我不想说具体的品种,上面介绍了思考的方法,你可以去把不同的品种放在不同的象限,然后再选择做哪个象限的品种,其中AD是顺势交易,BC是逆势交易。

我想简单地分享一下我个人的思路,如果爆发了金融危机乃至经济危机,在经济全球化的今天,覆巢之下无完卵,危机爆发最大的影响是信心,当全球经济缺乏信心的时候,基本面基本上失效,这个时候本身基本面好一些的品种,可能支撑的估值更高一些,但是危机之下,信心丧失,本来是合理的基本面支撑合理的价格,预期会演变为基本面从合理变为新的合理(变差),对应的价格也会从合理变为新的合理(变低)。

在爆发经济危机的情况下,想要合情就必须要做空,做空必须要有足够的下跌空间,那些已经合情合理的品种基本上下面都没有什么空间了,你再去做空盈亏比就不合适了,所以只能选择那些下面有较大空间的品种。因为危机爆发后,人们本身都不理智不合理了,盘面也难合理,所以这个时候做合情,找那些高价格的品种去做。

评估一个品种价格高低最好的方法是其利润,看一下当下利润率在历史情况下的分位数,那些利润率分位数高的品种,可能更适合做空一些。另外,如果你没有利润这些数据,你可以利用相应品种的期货指数,看一下指数当前在历史的分位数情况,来大体判断一下这个品种的绝对价格高低情况。

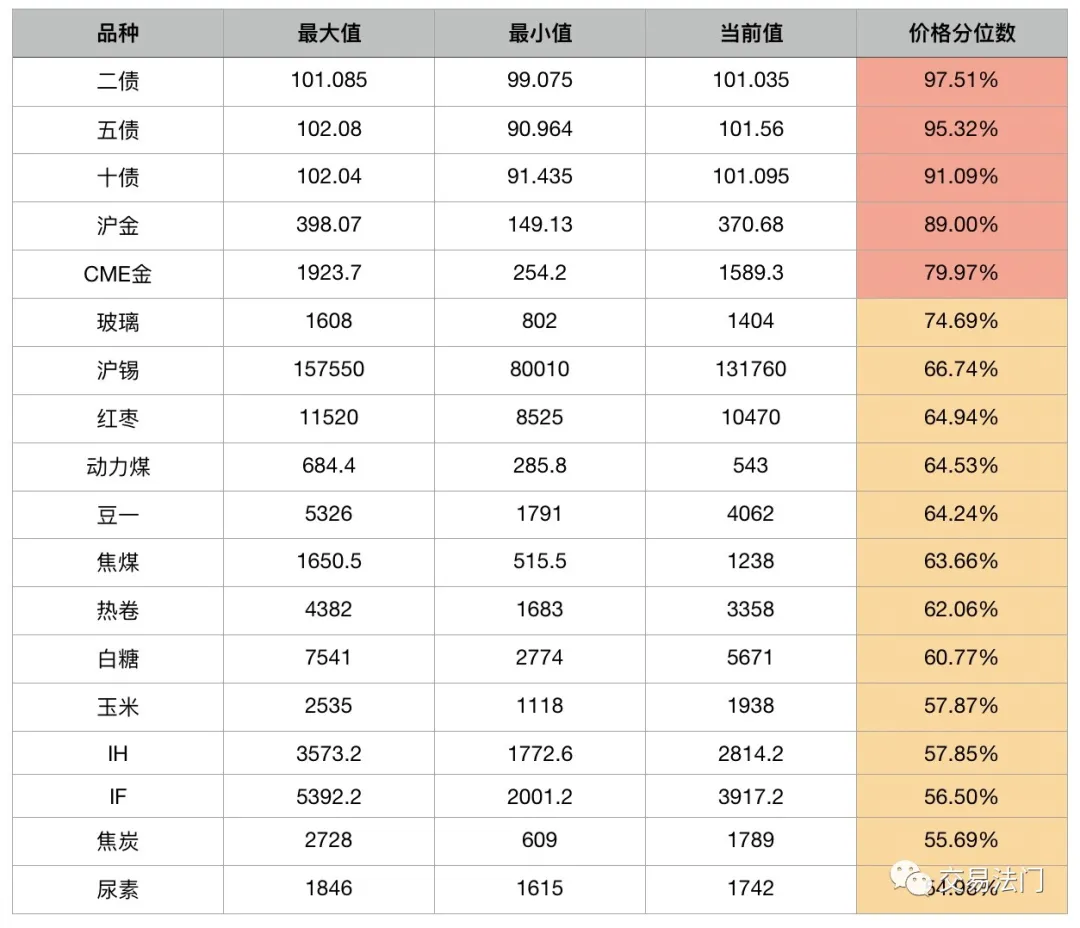

比如,我们可以利用0-25%-50%-75%-100%做一个分位数的表,看一下不同品种指数的价格处于历史的什么位置,以上这些品种都是价格处于历史50%以上的品种,红色部分为价格处于历史75%以上的品种,你会发现都是一些避险品种,在当前背景情况下,它们价格处于历史高位是合理的。

橙色的部分是价格处于历史50%-75%的水平,这一部分品种似乎价格还是偏高的,当然可能有其自身的合理性在支撑着它们的高价格。需要注意的是,有些品种上市时间比较短,所以期货价格处于历史的情况,未必能够完全符合现货价格处于历史的分位数情况。

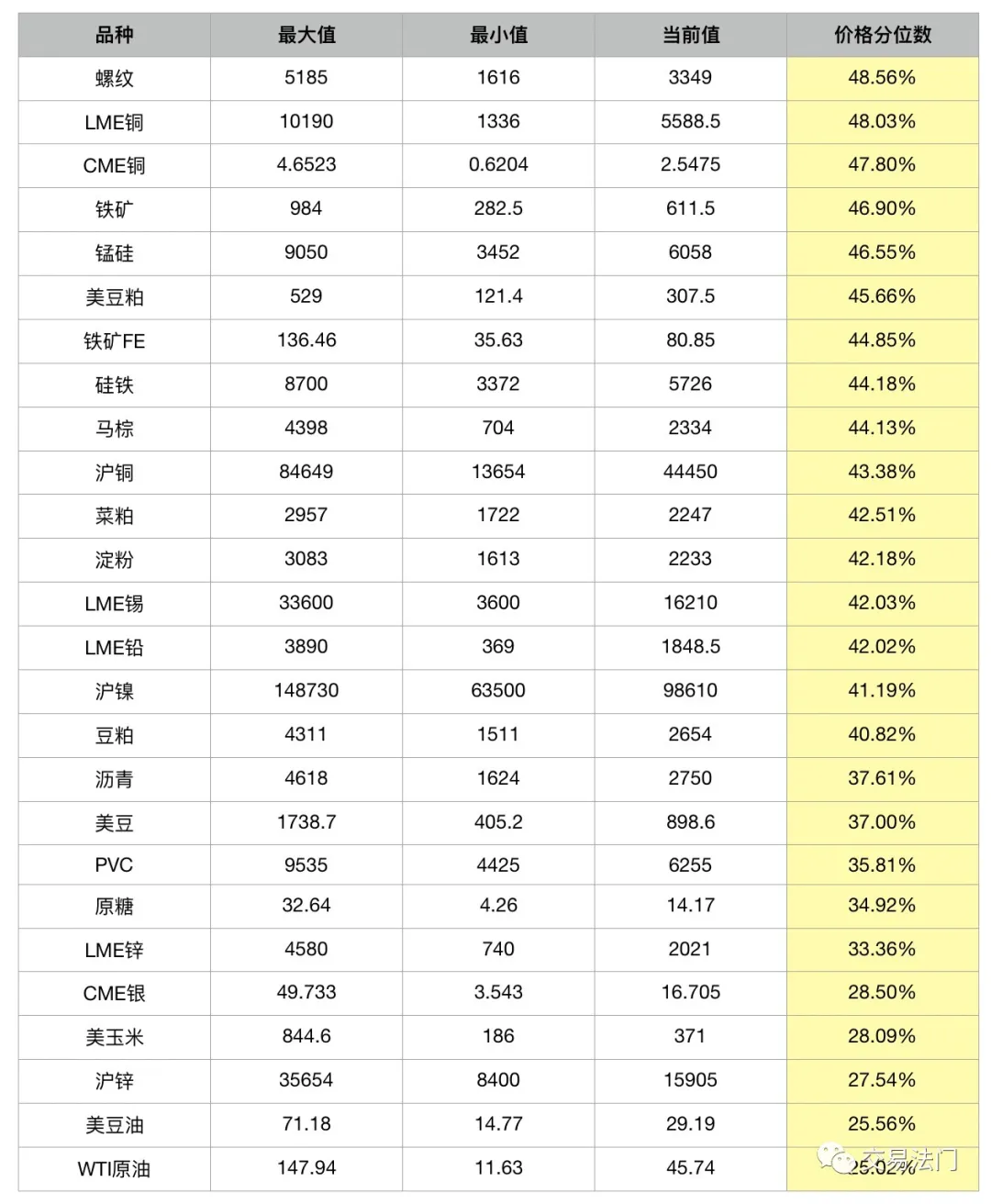

上图中黄色的部分是价格处于历史25%-50%之间的品种,这部分品种价格也有一定的下跌空间,只是下跌空间相对小一些。

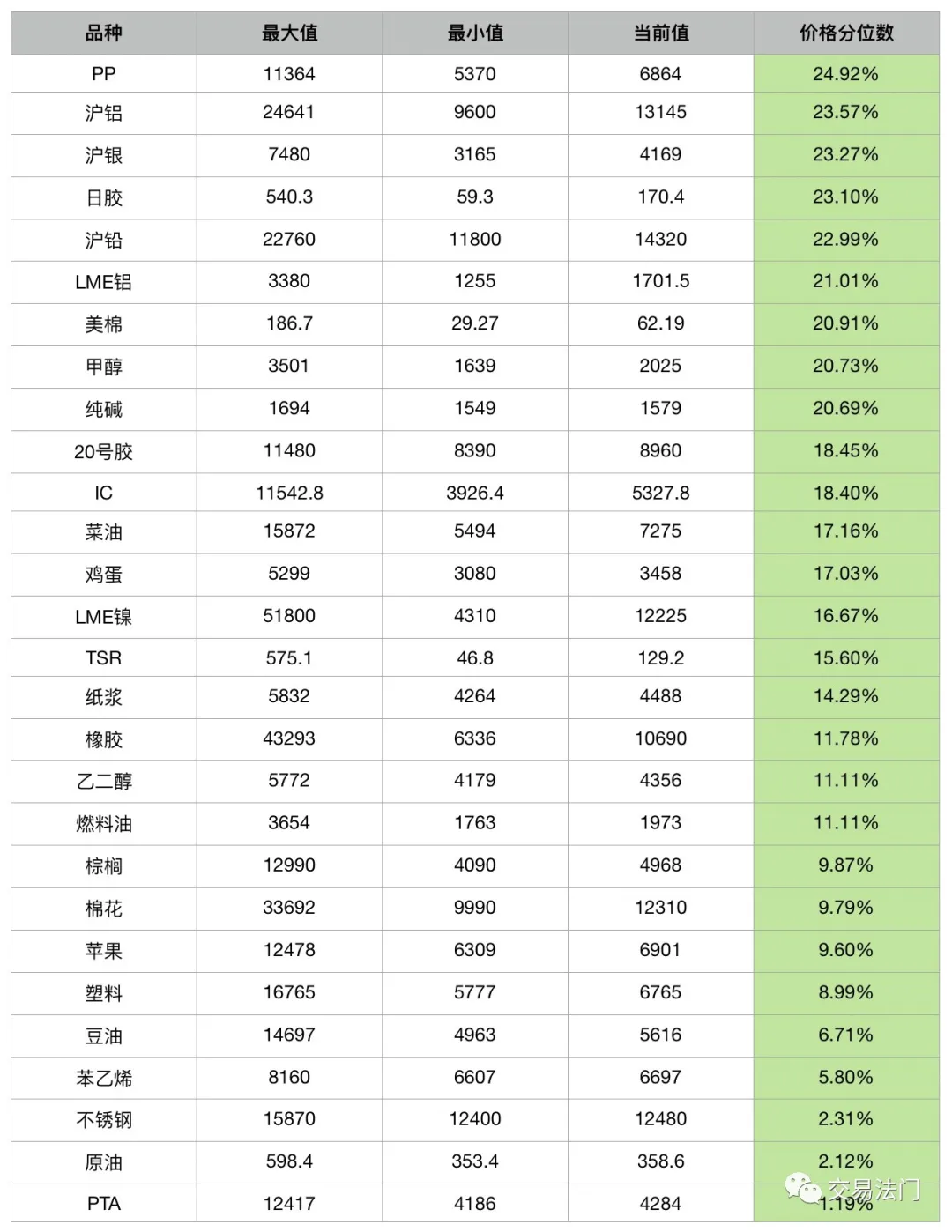

上图中绿色的部分就是价格已经处于历史25%以下了,这类品种价格基本上都跌到历史较低的位置了,即使有利空,可能下面的空间不是太大了,从交易的角度来讲,做空的盈亏比可能相对差一些。

从盘面的强弱程度来说,绿色部分的品种应该都是最弱的,黄色的次之,橙色的稍强,红色的最强。但是这个强弱是可以转化的,最弱的由于下跌空间不足,后面跌幅可能少一些,次弱的可能变成最弱的。所以你不一定把品种都配置在一个强弱区间,你可以多区间配置。例如你可以在0-25%区间内选一个你认为最弱的,并且也有一定下跌空间的品种,然后从25%-50%之间再选择几个配置,如果你看重更大的下跌空间的话,还可以从50%-75%的品种中选择配置。

至于具体选择哪个品种,这个我不做具体说明,你自己如果觉得上面说的思路和方法可行的话,你可以从中选择你认为合适的品种进行配置。资金配置过程就像足球教练排兵布阵一样,有352阵型,有442阵型,不同百分比区间的品种你也可以配置不同的比例,并不一定把所有资金都配置在一个百分比区间之内。